マネー

2023年4月6日更新

60代以降のマネープランって? |賢く生きる!マネー術①

文・岡田有里(ファイナンシャルプランナー)

Q 60代以降のマネープランって?

A 焦って不慣れな投資はNG

「お金を寝かせておくのはもったいない」と感じていませんか? 定年退職や年金生活で収入が変化する60代は投資運用への意識が高まる傾向がありますが、「お金を働かせよう」と焦って不慣れな金融取引を始めるのはお勧めできません。老後は、資産を減らさずに生活を安定させることを最優先に。投資は支出と収入の分析をして、余裕資産の有無を確認してから検討しましょう。

支出をリスト化して見直そう

働いていて収入がある間は、今後の生活資金も何とかなると錯覚しがちです。しかし、同じ状態がいつまでも続くわけではありません。この後の人生で適切にお金を管理するために、二つの支出リストを作って、適切なお金の使い方ができているのか点検しましょう。

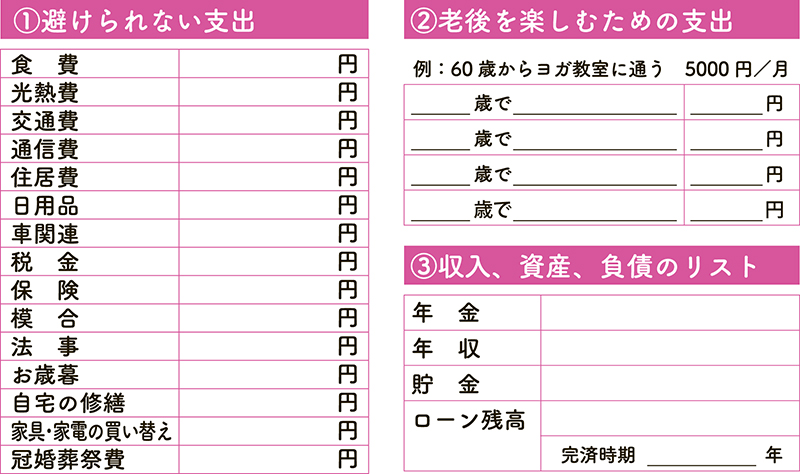

まずは、避けられない支出を書き込みましょう=表①。退職しても減らない食費や光熱費などのほか、模合や法事といった交際費、自宅の修繕や車の買い替えなど急な出費もリストに入れます。老後は医療費もかさみますが、70歳までは窓口自己負担が3割で現役時代と同じなので健康維持を心がけましょう。

リスト化したら、自分らしく生きるために必要か不要か取捨選択をします。この機会に親せき、友人、子どもとの付き合い方を見直してはいかがでしょうか。例えば、老後の模合は集金無しの会食だけにしようと提案したり、成人した子どもの保険や携帯の支払いをやめるなど、支出を減らす工夫が老後生活を安定させます。

楽しみに使う支出として旅行、趣味、レジャー、月々のお小遣いなどを書き出しましょう=表②。まずは予算を気にせずに夢や希望をそのまま書いて、心の中をのぞいてみましょう。実現可能かどうかは後で判断します。表には具体的な時期と金額を入れることが重要です。漠然と「老後は旅行がしたい」だけでは実現に向けて計画できないので、60歳からヨガ教室に通う、62歳でキッチンをリフォーム、63歳はハワイへ家族旅行など、何歳で何をするのか具体的にリスト化します。

収入と資産を書き出そう

何歳まで働く予定で、収入はいくらの見込みなのか。ローンは何歳で終わるのか。年金の受け取り開始を65歳以降に遅らせて受取額を増やしてはどうか。収入のパターンをいくつか考えて表③を作ります。年金と給与収入、退職金、貯金などを書き出しましょう。ローンは残高と完済時期を正確に書いて資産状況を把握します。

その後、95歳までの収支のバランスを確認しましょう。厚生労働省が発表した簡易生命表(令和2年)によると70歳の女性の平均余命(あと何年生きられるか)は20.49年でした。つまり、女性は約91歳まで生きる可能性が高いと予想されます。余裕をもって、95歳までは資金が足りるように計画をしておきたいですね。

投資は必ずお金が増える手法ではなく、お金が減ったり増えたりする所で資産管理することです。慣れない投資で月に3万円を作るより、労働と節約で3万円の効果を出す方が確実ではないでしょうか。昨今の世論は投資に傾いていますが、自分らしく安心して暮らせるお金との付き合い方を見つけてください。

おかだ・ゆり/ファイナンシャルアライアンス(株)沖縄支店所属。外資系企業を経て沖縄へ。女性のマネー知識の底上げをライフワークに活動

女性のイマドキ!マネー術のバックナンバーは[こちら]から

『週刊ほ〜むぷらざ』賢く生きる!マネー術①

第1861号 2023年4月6日掲載

この記事のキュレーター

- キュレーター

- 岡田有里

これまでに書いた記事:66

ファイナンシャルプランナー。ファイナンシャルアライアンス(株)沖縄支店所属。外資系企業に就職し海外勤務を経験し、2000年に沖縄へ。「私の未来に安心を!」をテーマに、女性のマネー知識の底上げをライフワークに活動。