特集

2023年12月28日更新

【増やす】疑問スッキリ!Q&A|使い勝手アップ!新NISAを知る

運用利益が非課税になる「NISA」は、2024年から「新NISA」になり使い勝手がアップ! 「よく分からない」「今さら始めても…」という人も、知ることからはじめませんか。ファイナンシャルプランナーの慶田城裕さんに、気になることを聞きました。

けだしろ・ゆたか。(有)ライブアップ取締役。CFPRファイナンシャルプランナー。電話=098(874)6339

Q そもそも「NISA」って?

A 運用して得た利益が非課税になります。

運用して得た利益の税金が非課税になる制度です。基本的に金融商品は、増えたら増えた分に約20%税金を支払わなければならず、銀行の利息からも引かれています。

NISAは個人の資産形成を支援する国の制度として、2014年1月にスタートしました。

Q 新NISA、何が変わる?

A 投資額が大きく、無期限になりました。

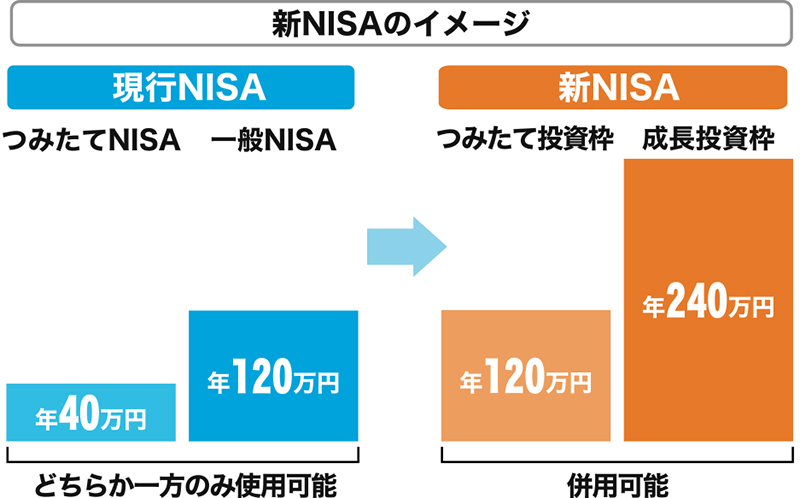

これまでの一般NISAは年120万円×5年間、つみたてNISAが年40万円×20年で、どちらか一方のみ使用可能でした。

新NISAの年間投資枠は最大360万円。つみたて投資枠(120万円)と成長投資枠(240万円)が併用可能です。非課税で保有できる限度額は1800万円(そのうち成長投資枠は1200万円まで)と、投資できる額が大きくなりました。非課税で保有できる期間は無期限です。

また、非課税枠の復活も特徴です。限度額を使い切っても、売却した分は非課税枠として翌年に復活します。

かなり大きな改正で、使い勝手が良くなっています。

Q 投資って必要なの?

A 預金には物価上昇のリスクがあります。

リスクを取りたくないので預金、という人は多いのですが、預金にはインフレ(物価上昇)のリスクがあります。例えば、月28万円で生活している場合、インフレが2%で進むと30年後には51万円が必要になります。日本ではずっとデフレ(物価下落)だったのでピンと来ないと思いますが、最近インフレが進んできていますね。

また、日本とアメリカの国民の金融資産を比較すると、2000年を1としたら、20年間でアメリカは3.4倍、日本は1.4倍です。それはアメリカ人が金融資産の半分を投資に回して増やしたから。国は国民の投資を後押しすることで、資産を増やすこと、株式などへの投資による経済成長を目指しています。

Q 商品選びに迷う…。

A 王道は全世界株のインデックスファンドです。

ちなみにインデックスファンドとは、市場の値動きを示す指数(=インデックス)の値動きに連動した成果をめざす投資手法で、手数料も安いです。もう少し利益を目指したい場合は、指数を上回る運用成績を目指す「アクティブファンド」や個別株を加えるのも一つの方法だと思います。

Q 資産の何割を運用に当てるといい?

A いつ何に使うか、を考えましょう。

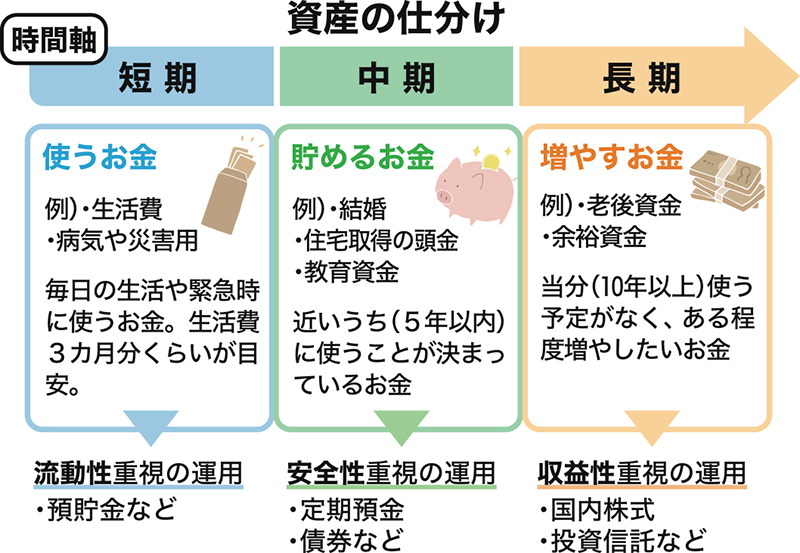

使う時期、目的によって変わります。まずは「5年後の旅行」「10年後の子どもの大学資金」「20年後の老後」など目的を決めること。目的が決まると時間軸と、どのくらい運用に回すかが見えてきます。

理想は、財布を大きく三つに分けること=下図。一つ目は、短期で使うお金。生活費や病気、災害用として、生活費3カ月分くらいが目安です。二つ目は、中期の貯めるお金。近いうち(5年以内)に使うことが決まっている結婚・住宅・教育資金などは、安全性重視の定期預金や債券が良いでしょう。三つ目が、長期的に増やしたいお金。株式や投資信託になります。

Q 運用のリスクを減らすには?

A 長期・積み立て・分散、が基本です。

運用すると資産の増減があるのですが、過去のデータでは投資信託を長期(10年以上)保有するとマイナスにならない、という統計が出ています。将来もそうだとは言い切れないのですが、一つの目安になると思います。

積み立てには、「ドルコスト平均法」という一定金額を定期的に(例えば毎月1万円)購入する方法があります。金融商品が安いときに多く、高いときに少なく買うことで、同じ額で多くを買うことができます。

また、さまざまな商品に分散して投資することでリスクが分散され、安定性が増します。

とは言え、リスクはゼロではないので、少額から始めるといいでしょう。始めると関心が出てきて知識が増えていきます。

Q いくつまで運用ができる?

A 10年先に使いたいか、が一つの目安です。

人生100年時代、老後のために資産を増やしたい、と考える方は多いです。リスクを抑えるには運用期間を10年ほどは考えておいたほうがいいので、10年先にお金を使いたいかが一つの目安です。将来的なリスクに備えるために、60代以上の方はお子さんなどに最低限の情報(どの金融機関にどんな商品を持っているか)を共有しておくといいでしょう。

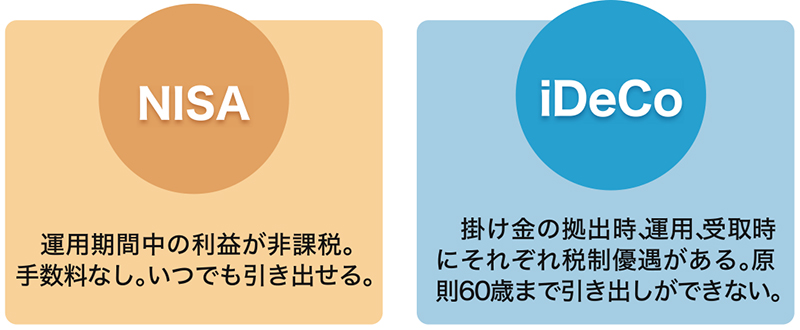

Q NISAとiDeCo、どれがいい?

A 老後資金ならiDeCoを優先、併用もオススメです。

税制の優遇が大きいのは、圧倒的にiDeCo(個人型確定拠出年金)です。ただし原則的に60歳まではおろせないので、老後資金ならiDeCoを優先するといいと思います。最近増えている単身世帯も老後の備えが必要なので、iDeCoをオススメします。教育資金がかかる子育て世帯は、NISAの方が使い勝手がいいでしょう。

運用期間が長い若い人の場合、理想は併用すること。例えば月5万円貯金するなら、1万円をiDeCo、2万円をNISA、2万円を財形貯蓄、というイメージです。ある程度財形貯蓄が増えたら、その割合を変えていく方法もあります。

「お金を増やしたい」という目的の方がいるのですが、使わなければ意味がありません。後の生活をどう良くしたいかを、イメージするといいと思います。

※投資は元本や利回りが保証されるものではありません。資産運用や投資の判断は自己責任で行ってください。

関連記事:

【巻頭特集】お金を稼ぐ・守る・増やす力をアップ!

【守る】初期費用抑え負担軽減|株式会社 Kagusuki 代表取締役 副島修平さん

【守る・増やす】家計簿いらず「口座」で管理|三つの口座を使い分け

『週刊ほ〜むぷらざ』年末年始特別号・「稼ぐ」「守る」「増やす」

第1899号 2023年12月28日掲載