特集

2023年10月5日更新

うちは相続に税金がかかる?|非課税になる基礎控除額を知ろう|やってみよう、終活⑦

相続に税金がかかるか、気になる人は多いのではないか。相続診断士の金城友樹さんは、「相続税がかかるのは全体の1割以下。まずは税金がかかるのか、現状を知ることが大事です」と話す。生前の相続対策として知られる「暦年贈与」の概要や、来年から実施される改正内容についても聞いた。

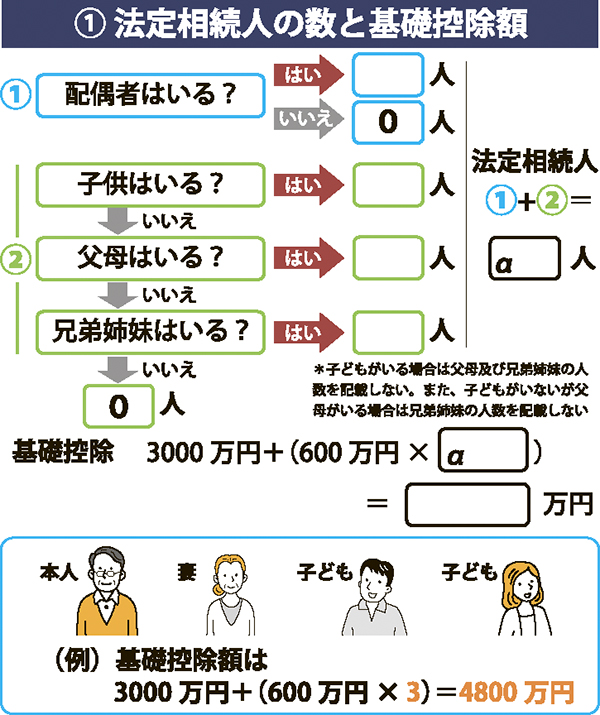

「相続税は税金がかからない基礎控除額が大きく、支払う必要があるのは全体の1割以下です。まずは、自分の基礎控除額をチェックしてみましょう」と金城さん。基礎控除額は、法定相続人(民法で定められた財産を相続できる人)の数で決まる。下の表①で、算出してみよう。例えば、法定相続人が3人の場合は、4800万円になる。

相続財産の合計額が基礎控除額以下の場合、相続税はかからない。「県内は兄弟や子どもなど相続人がたくさんいるケースも多く、その場合、基礎控除額も大きくなる。相続財産が自宅のみだと、相続税がかからないことも多い」

相続財産には、土地や建物などの不動産、有価証券(株式・債券など)、預貯金、現金、生命保険金や退職金(一定の金額まで非課税)などが含まれる。「後々家族が困らないよう、財産を洗い出して書いておくことは大事です」

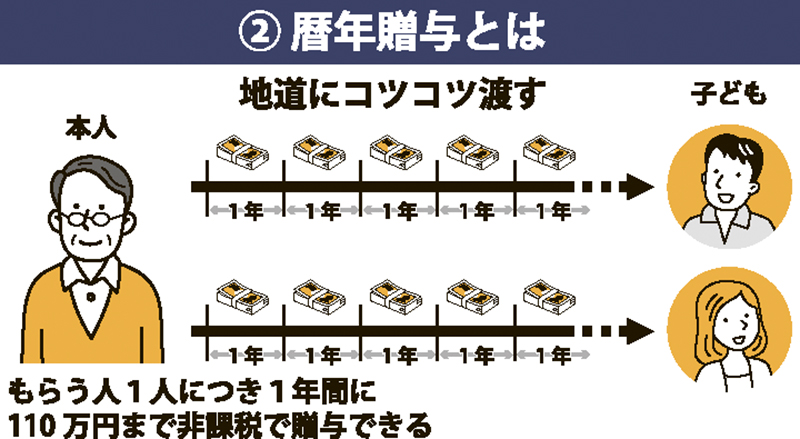

年間110万円まで非課税

生前の相続対策の一つとして知られているのが、もらう人1人あたり年間110万円まで贈与税が非課税となる「暦年贈与」だ=②。金城さんは「現金に余裕があり、長期的に対策できる人に有効」と話す。未成年を含む誰にでもあげられ、110万円以下なら手続きも不要。ただし110万円を超えると贈与税が発生し(金額により10~55%)、手続き(確定申告)が必要となる。

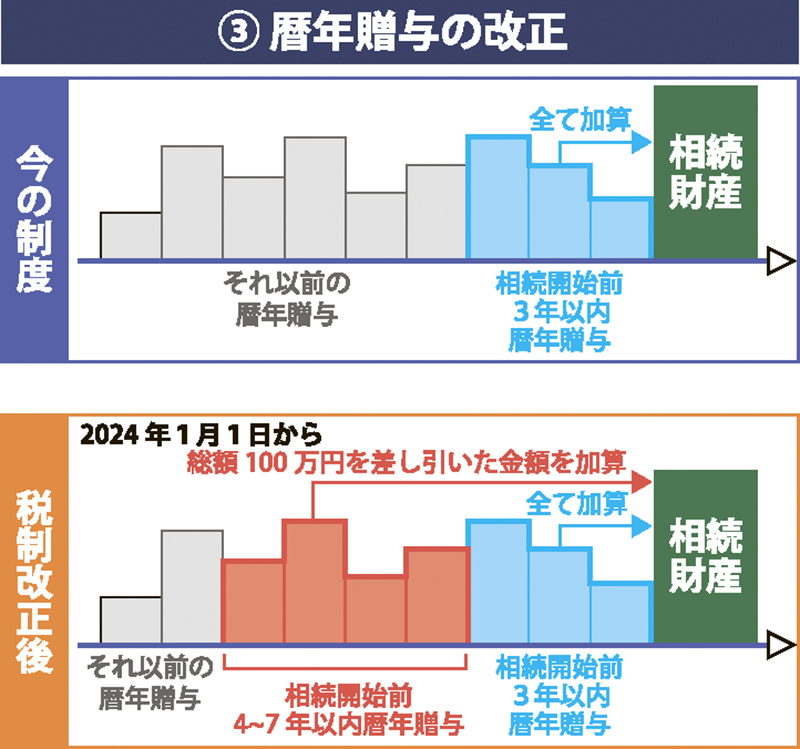

その内容が、改正される。これまでは相続の発生時(死亡日)から3年さかのぼって相続財産に加算されていたが、24年1月1日以降の贈与から、加算期間が7年に変わる。ただし経過措置として、加算期間は3年から7年に徐々に延長され、31年1月1日の相続開始以降は死亡日からさかのぼって7年間の贈与財産が加算される。なお、3年から7年に延長される4年分から、総額100万円が差し引かれる=③。「死亡前の10年間対策していたら最後の3年間が相続財産に加算されていたのが、7年間に変わる。インパクトの大きな改正です。これまで以上に、長期的な対策が必要になります」

一方で、財産を相続しない子どもの配偶者や孫などに贈与する場合、今回の改正は関係が無い。「死亡直前でも、相続財産を取得しなかった孫などへの贈与は相続税の課税対象にはなりません。子どもの配偶者や孫に生前贈与するのも、一つの方法です」

また、利用時に注意したいのが、贈与の際はあげる側・受け取る側の認識が必要なこと。例えば、孫名義の通帳を作ってお金を振り込んでいても、子や孫がその事実を知らなかったら贈与とはみなされない。「あげた・もらったという互いの意思確認が必要です。『贈与契約書』や『銀行振り込み』などで形に残し、通帳や印鑑を渡して、もらった側がいつでも使える状態にすることがポイントです」

ほかに、病気や認知症などで贈与する側の意志が確認できない場合も贈与とは認められない。「元気なうちに始めると、できる対策は増えます」

次回は、もう一つの生前贈与の方法である「相続時精算課税」を紹介する。

教えてくれた人

きんじょう・ともき。相続診断士R。1級ファイナンシャル・プランニング技能士。税理士法人タックスサポート・イトカズ資産税部門課長

↓広告をクリックすると、ITACグループのHPに移動します。

『週刊ほ〜むぷらざ』やってみよう、終活

第1887号・2023年10月5日掲載