マネー

2022年5月12日更新

[沖縄・マネー術]年代別に考える資産形成|女性のイマドキ!マネー術[38]

文・岡田有里(ファイナンシャルプランナー)

年代別に考える資産形成

収入=資金力とは限らない

資産形成、運用、貯蓄、貯金。今回は普段何げなく使っている「お金を増やすこと」に関する四つの言葉の意味を確認し、年代別のマネープランについて考えたいと思います。資産形成とは「資産を構築すること」を指し、ゼロから資産を増やしていくことです。それに対して運用は「手持ちの資産を運用して増やすこと」なので、運用は資産形成の一部と言えます。貯金は「金銭を貯(た)めること」を指し、銀行など元本保証の環境にお金を置くこと。対して貯蓄は「財貨を蓄えること」で目的は保有金額のアップです。従って貯蓄とは貯金や投資信託、株式、積み立て式の生命保険、不動産などを組み合わせて資産を増やすことと言え、資産形成にとって貯蓄は重要な位置付けにあると言えます。

2019年に金融庁が「老後30年間に2千万円不足する」と報告して話題になりました。筆者はこれを30~40代の若い世代に重く受け止めてほしいと考えます。なぜなら早い段階から老後を見据えた資産形成を行うことで現役と老後の両方にゆとりが生まれるからです。とはいっても人生は思い通りには行かず焦りや悩みは尽きないので、世代ごとに異なる資産形成の目的や注意点を紹介しましょう。

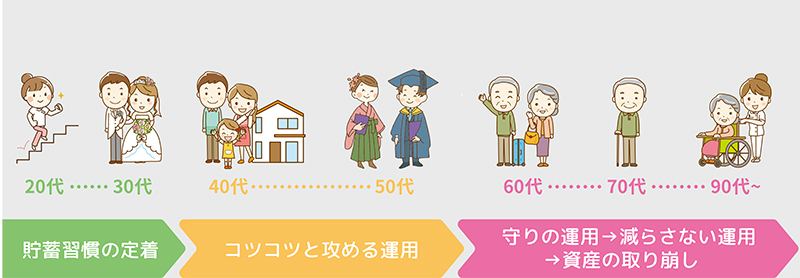

20~30代は資産形成の習慣を

20代は「収入-貯蓄=支出」の生活を定着させ、貯蓄力と支出コントロールを鍛えます。この二つが一生のお金の流れを左右する基礎力なので頑張りましょう。30代は結婚、出産、自宅購入など人生の転換期が多く訪れ、大きな出費が重なる時期です。結婚や出産に向けた資金はすぐに現金化できるように貯金を中心にして投資信託を部分的に取り入れるスタイルで。逆に老後に向けた資産形成は効率的に増やすためにiDeCoやつみたてNISAを活用すると、積立額は少なくても、若さが持つ長い運用時間が強力な武器となり、人生後半に豊かさをもたらすでしょう。

40~50代はコツコツ攻める

現役時間が短くなる中で老後資金の計画・実行のラストチャンスという現実に直面するのが40~50代です。収入が増えても支出(教育費やローン)も増えるので、貯蓄が進まないジレンマでもんもんとする人が多いのが特徴です。もう一つ、この年代は資金に余裕のある人とない人に分かれ始めます。資金力があるグループは貯蓄習慣を付けた人たちが多く、収入レベルと資金力は直結するわけではないと筆者は感じています。もし、自分は資金力がないと感じる場合はどうすればいいのか? まずは必要な支出を割り出し、貯蓄に回せる余力を明確にしてから預金と運用の両方を使ってコツコツと続けましょう。決してあきらめず、続けることが大切です。

60代以降の運用は安定重視

現役から老後世代へ人生ステージの転換期の運用は「資産を減らさないこと」。「増やす運用」から「減らさない運用」へ移行させるために株や投資信託を減らし、債券や貯金を中心に安定重視型の資産へと整えましょう。退職金で運用デビューする際は慎重に。資産を減らすと取り戻す時間と方法がないのが60代以降の特徴です。運用未経験の場合は運用で増やそうと焦るより、資産の取り崩しを遅らせるために長く働いて健康を保つほうが現実的でしょう。

◆ ◆ ◆

まずお金に興味を持ち、資産運用や貯蓄について学んでください。「難しそう」「大変そう」と避けずに学びながら進めることが大切です。そして、投資で資産が増えるとは限りません。資産が減るリスクを甘く見ず、しっかりと目を向けて自分のペースで資産形成を進めましょう。

女性のイマドキ!マネー術のバックナンバーは[こちら]から

https://docs.google.com/forms/d/e/1FAIpQLSeScMOp03NrA8m9JlLShrY6bKnjQPtFzgPImbpjlPm0duA_jA/viewform

https://docs.google.com/forms/d/e/1FAIpQLSeScMOp03NrA8m9JlLShrY6bKnjQPtFzgPImbpjlPm0duA_jA/viewform

おかだ・ゆり/ファイナンシャルアライアンス(株)沖縄支店所属。外資系企業を経て沖縄へ。女性のマネー知識の底上げをライフワークに活動

『週刊ほ〜むぷらざ』女性のイマドキ!マネー術

第1814号 2022年5月12日掲載

この記事のキュレーター

- キュレーター

- 岡田有里

これまでに書いた記事:83

ファイナンシャルプランナー。ファイナンシャルアライアンス(株)沖縄支店所属。外資系企業に就職し海外勤務を経験し、2000年に沖縄へ。「私の未来に安心を!」をテーマに、女性のマネー知識の底上げをライフワークに活動。