マネー

2020年7月9日更新

withコロナ時代の教育費(後編) |女性のイマドキ!マネー術[16]

文・岡田有里(ファイナンシャルプランナー)

子ども1人に1000万円必要と言われる教育資金。子育て世代にとって大きな悩みではないでしょうか。多様化した教育資金の準備方法について考えながら、筆者自身のため方をご紹介します。

期間と金額の目標を設定

日本学生支援機構の学生生活調査報告(平成30年度)によると、昼間部の学生のうち47.5%が奨学金を利用。この現状からも多くの家庭にとって教育資金準備が切実な問題だと分かります。「子どもが何歳までに教育資金を何万円ためる」と明確な目標を持つことは、ゴールへ到着する必須条件です。目標額の設定で迷う場合は、県内の大学進学なら300~400万円、県外なら700~900万円を目安に。期間は、教育費が膨らみ始める10歳または15歳までにため終えることをめどに、収入や子どもの人数など各家庭の状況に応じて決めましょう。

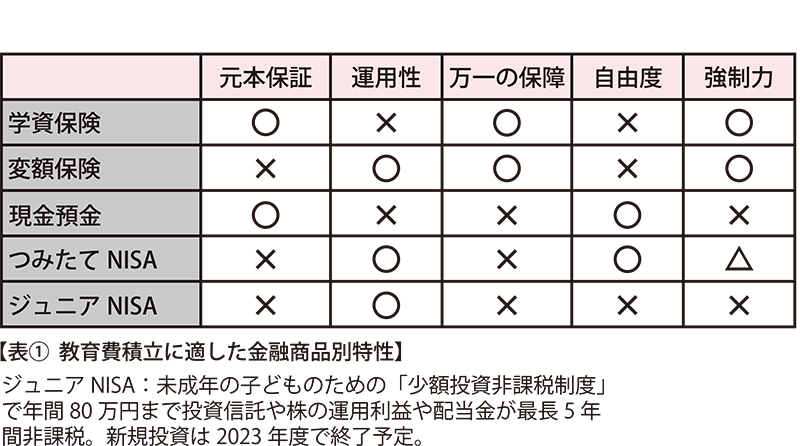

金融商品の特性を考慮

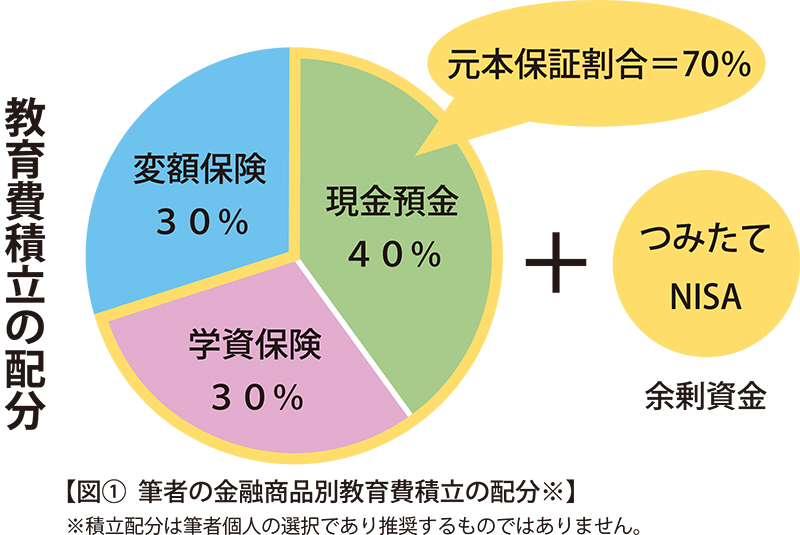

ファイナンシャルプランナーであり小学生の子を持つ筆者は、保険、預金、運用を組み合わせて教育資金を積み立て中です。その具体的な配分は、全体の約60%を変額保険+学資保険で、残り40%を現金預金でためています=図1の円グラフ参照。

3本立てにした理由は【表(1)】で示しているように元本保証、運用性、万一の保障、自由度、強制力の5項目のバランスを重視したためです。

ちなみに、学資保険と変額保険では万一の保障が違います。学資保険は、万が一親が亡くなった場合、それ以降の保険料が免除になっても満期金受け取りは契約年齢(18歳など)まで待たなければなりません。

一方、変額保険はすぐに死亡保険金が支払われ、残された家族の生活再建資金としても有効です。その点を考慮し、筆者は2種類の保険を組み合わせています。

つみたてNISAも活用

子どもの進路によっては資金不足になる可能性に備えて、筆者はつみたてNISA口座から投資信託の一部を追加で教育費に充てる予定です。つみたてNISAは年間40万円を上限として投資信託が購入可能で、購入から20年間は利益が非課税になるため、老後と教育資金を同時に準備する際の有効な選択肢です。

筆者も社会の変化に合わせて途中から教育資金の一部を運用で準備し始めました。運用はリスクを伴いますが、平均利回り4%前後で順調に運用できれば、10年間の積み立てで資金を約24%増やせる可能があり、インフレ対応になります。

どれが正解かは10年、15年後まで分かりませんが、社会の移り変わりに合わせて選択肢を広げることは子育て世代に必要なスキルです。さまざまな選択肢を考え、コツコツと教育資金の準備をしてほしいと思います。

おかだ・ゆり/ファイナンシャルアライアンス(株)沖縄支店所属。外資系企業を経て沖縄へ。女性のマネー知識の底上げをライフワークに活動

■withコロナ時代の教育費(前編)はこちら

『週刊ほ〜むぷらざ』女性のイマドキ!マネー術

第1718号 2020年7月9日掲載

この記事のキュレーター

- キュレーター

- 岡田有里

これまでに書いた記事:81

ファイナンシャルプランナー。ファイナンシャルアライアンス(株)沖縄支店所属。外資系企業に就職し海外勤務を経験し、2000年に沖縄へ。「私の未来に安心を!」をテーマに、女性のマネー知識の底上げをライフワークに活動。